新書推薦:

《

汉字理论与汉字阐释概要 《说解汉字一百五十讲》作者李守奎新作

》

售價:HK$

76.2

《

汗青堂丛书144·决战地中海

》

售價:HK$

168.0

《

逝去的武林(十周年纪念版 武学宗师 口述亲历 李仲轩亲历一九三零年代武人言行录)

》

售價:HK$

54.9

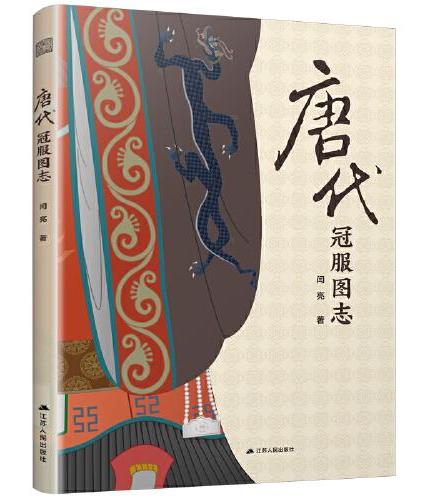

《

唐代冠服图志(百余幅手绘插画 图解唐代各类冠服 涵盖帝后 群臣 女官 士庶 军卫等 展现唐代社会风貌)

》

售價:HK$

87.4

《

知宋·宋代之科举

》

售價:HK$

99.7

《

那本书是(吉竹伸介与又吉直树 天才联动!)

》

售價:HK$

99.7

《

传播的跃迁:人工智能如何革新人类的交流

》

售價:HK$

110.9

《

纯粹·古代中国的历史与制度

》

售價:HK$

62.7

|

| 編輯推薦: |

去繁就简的成功投资方法,价值连城的华尔智慧。

环球投资之父,历史上最成功的基金经理之一,2006年美国《纽约时报》“20世纪全球十大顶尖基金经理人”,约翰?邓普顿爵士的投资金砖。

为了最大化真实收益而投资,要投资——不要买卖或者投机,对于不同类型的投资,要保持灵活和开放的心态,低点买入——在情绪最为悲观的时候,在准备买入的时候充分认识它的价值,投资于价值,而不是市场走势或者经济前景……

|

| 內容簡介: |

本书为环球投资之父,历史上最成功的基金经理之一,2006年美国《纽约时报》“20世纪全球十大顶尖基金经理人”,约翰?邓普顿爵士的投资金砖。

约翰?邓普顿先生是邓普顿共同基金的创始人,在十七条最基本的准则的帮助下,他使他的基金成为全球表现得最好的基金之一。

本书中既有邓普顿爵士对于投资的人生感言,又有对他的投资风格的智慧总结;不论是投资哲学,抑或投资心得,对于投资人来说,这些都是一笔无价的财富。

|

| 關於作者: |

|

约翰·邓普顿爵士,邓普顿基金集团的创始人,被誉为全球最具智慧、最受尊崇的投资者之一。他被美国《福布斯》杂志称为“环球投资之父”及“历史上最成功的基金经理之一”。作为在金融界一个有传奇色彩的人物,他是全球投资的先锋。邓普顿共同基金曾经为全球的投资者带来数十亿美元的收益。2006年,他被美国《纽约时报》评选为“20世纪全球十大顶尖基金经理人”。

|

| 目錄:

|

认识约翰?邓普顿

约翰?邓普顿的最后遗嘱

第一部分 精神投资

引言

第1章 为了最大化真实收益而投资

第2章 要投资——不要买卖或者投机

第3章 对于不同类型的投资,要保持灵活和开放的心态

第4章 低点买入——在情绪最为悲观的时候

第5章 在准备买入的时候充分认识它的价值

第6章 投资于价值,而不是市场走势或者经济前景

第7章 做多元化的投资

第8章 自己做功课,或者请一个可信赖的专家来帮你

第9章 监控你的投资

第10章 不要恐慌

第11章 从你的错误当中学习

第12章 用祈祷来获得新的视角并平静你的思维

第13章 意识到战胜市场是困难的

第14章 知道所有问题答案的投资者往往不理解问题是什么

第15章 没有免费的午餐

第16章 不要过于恐惧和消极

第17章 做好事的人做理最好

第二部分 约翰?邓普顿爵士的金砖

引言

第1章 感恩

第2章 宽容与祈祷

第3章 积极的思考

第4章 爱

第5章 谦逊

第6章 幸福

第7章 进步

第8章 成功

第9章 积极的生活方式

|

| 內容試閱:

|

第一部分 精神投资

引言

十年以前,我是普惠集团投资部门的副总裁。那时我发现,单单是华尔街本身并不能提供真正的成就感以及实在的幸福感。于是我想到了去参加神学院。在约一年的同伴评论、心理测试以及精神静修临近尾声的时候,每个人都被问到要说出自己在商业界的导师。我以前从来没有想过这个问题。但是在几秒的沉思之后,我宣布我的导师是约翰?邓普顿。

我以前从来没有参加过神学院。在被鼓励应该在我表现出有前途的领域发展我的能力之后,我开始了与约翰先生的亲密的友谊。这种交情使我后来成为他的基金公司的一名顾问,并开始写作他在过去若干年里与我分享的有关“财富”的故事。

精神上的富有是整个世界的财富

许多投资者都会屏住呼吸以等待着约翰先生对于“股市是否健康”或者“下一个会升值的商品是什么”的观点。而他经常狡猾地以金融预测来回报他们。但同时约翰先生乐于分享那些能让他们在其他方面富有起来的精神智慧。投资者们也许会觉得很奇怪,但正是约翰先生的这种能够把金融方面的眼光与精神上的洞察力结合在一起的能力,使他成为了这样一个传奇的金融领袖。

在1995年1月16日的《福布斯》封面上有着这样一个大标题:“约翰?邓普顿先生:如何击败市场”,约翰先生在其中做了以下阐述:“错误的问题:哪些方面看起来不错?正确的问题是:哪里是我们的弱点?”在这篇文章里,他说“正确的买入时间是悲观情绪最严重的时刻”,约翰先生说:“那样的话,大部分的问题都能被解决。”

而且他也有践行这种信念的勇气。相信一件事情,而做的却是另外一件,这是被世界上许多文化公认的“人的劣根性”的表现。约翰先生认为我们投资乃至整个人生的成功,都取决于我们所做的,而不仅仅是我们所相信的。尽管大多数投资者说他们相信约翰所说的“逆向投资法”(以自制且耐心的态度来面对,而不是反应过度或者恐慌),但是近期市场研究显示,共同基金投资者意识到只有约一半的收入来自于公共共同基金。原因是什么呢?大多数人会在事情看起来有希望的时候买入,而在事情显出不祥兆头的时候卖出。

尽管价格收益比(P/E ratio)、帐面价值(book

value)和许多其他指标在过去的若干年里对于约翰先生来说非常有用,投资者们经常在关键的决策时刻,由于被胜利冲昏了头脑或者陷入对于损失的恐惧中不能自拔而忘了这些。而约翰先生的哲学的本质之处在于:为了获取成功,投资者们通过精神上的进步可以超越这些人的天生趋向。他在过去的半个世纪里是世界上业绩最好且最受尊敬的共同基金经理,这就是对约翰先生哲学的成功性的有力证明。也正是这种哲学促成了这本书的完成。

全球视角,远见卓识

在邓普顿成长基金成立初期,约翰先生投资于日本企业,这与当时二战后流行的行为和情绪截然相反。那时,日本的政治经济基础设施还处在混乱的状态中。在战后的几十年里,“日本制造”(Made

in

Japan)一直被与廉价小饰品联系在一起。然而邓普顿先生却看到了其暂时的物质匮乏以外的东西,他认为日本人有着传统的节俭、勤劳和家庭观以及对于公司忠诚等品质。

为了证明他的全球视角,邓普顿先生在全世界范围内实践着他的投资哲学,即使在当一些国家已经开始为他们自身的经济窘境而感到沮丧的时候。他开始进行颇具预言性的市场评论。比如说,1949年3月道琼斯工业平均指数徘徊在172点的时候,他如此写道:“十年以后当我们回顾的时候,也许会发现172点还是有上升余地的。”十年过后,道琼斯工业平均指数超过了600点。

在1982年,约翰对《华尔街周评》(一个电视节目)的主持人路易斯?卢卡瑟做出了一个著名的陈述:“到1990年,道琼斯工业平均指数会上涨3倍,从1,000多的变成3,000多。”同一年,我在为《纽约时报》报业集团写的一篇文章里进一步强调了约翰的观点。在一些事后诸葛亮的眼里,这些现在看起来已经不足为奇了。然而在那个时候,美国人对于这个观点持怀疑态度。我的一些客户甚至认为我已经失去理性而投奔其他公司。我没什么可责备他们的。最低贷款利率上升到了21%。美国似乎已经成为OPEC(石油输出国组织)的人质。日本不再卖廉价的小饰品,而是卖高质量的汽车和电视。

然而,到1990年道琼斯工业平均指数真的上涨到了3,000以上的水平。这一次约翰先生再次出现在《华尔街周评》上,并预测到2000年“可能会涨到6,000点或者更多”。当然,在我们回顾这些的时候,又似乎感觉那只是一件很显而易见的事情了。

但是,在那个时候这一点儿也不显然。美国人由于经济萧条而精神沮丧,而联邦贷款的情况说明了我们对于经济消极的预期。宗教的和非宗教的书店里都满满的排列着关于1990年的另一次“大萧条”,1992年的经济地震以及1995年的破产风暴的畅销书籍。一位美国总统因为我们对于美国经济状况的消极预期而失去了其在白宫的位子。

我们5万亿的联邦债务众所周知。然而在若干年里,管理和预算办公室(OMB)估计我们的全国总资产(包括财政资产和人力资源)共有55万亿,而且我们每年国民生产总值多于7万亿。那么,为什么看起来没有人看到美国的资产负债表上令人乐观的一面呢?这些由于媒体导向而带来的误解就是约翰先生所说的投资者们必须要超越的主要挑战之一。

在20世纪90年代初期,约翰先生还一直在指望我们的祝福而不是诟病我们的问题。1991年,他把比过去职业生涯中任何时候都高比例的基金资产投资于美国股市。他的远见得到了回报。正如我所写的,道琼斯工业平均指数上升到超过了9,000点。1998年的美国人处在对于经济欢欣鼓舞的状态中。人们精神上的充裕证明了我们对于市场的预期。

但是在1998年,约翰先生再一次建议我们去国外投资,尤其是亚洲,尽管那里悲观的情绪盛行。许多人抱怨说他正抽走投资于新美国的美元资金,因为美国“这次完全不同”(this

time is different),约翰先生称这是英语里面最昂贵的几个单词。

额外的洞察力

在我总结约翰先生经过数十年的积累和我们分享的精神原则之前,让我先来给你介绍几个他生活和投资方面的原则,这些原则也许他一辈子也不会说出来。他的理论告诉我们:我们不仅仅在经济领域里投资,同时我们也投资于人本身。因此,我们应该充满激情地投资于:

爱。北美继续主导世界的经济。我们的股票,债券,房地产和货币市场比以往任何时候的流动性都高。美国人趋向于在投资实践中有一种国家主义。但是约翰先生说我们应该懂得博爱,至少投资一部分资金于那些欠发达的国家。

在上一次美国从1968年到1974年的熊市中,大部分的投资经理损失了百分之五十或者更多的资产,原因就在于他们完全把钱投在本国的市场里。但是约翰先生在全球市场投资,取得了成功。他意识到早为经济周期做准备可以使自己的受益很多,而这些道理早在古埃及便有了,只是那时的说法是“丰收七年,贫瘠七年”(seven

fat years and seven learl years)。

坚定不移。我们所知道的约翰先生大多数的分散化的全球投资收益均来自于坚定不移。早些年,约翰先生从一个基金经理,到现在的传奇金融领袖,他成功的把邓普顿成长基金从一个不起眼的巴哈马的拿骚警察大楼的破屋子做了起来。在那个时候,大多数北美人对共同基金都持怀疑的态度,顺其自然他们也就从未考虑过投资于国外市场。整整花了这位“全球投资之王”几十年的时间才说服我们接受投资全球的共同基金的好处。

耐心。赚钱的第一个法则就是不输钱。第二个法则就是千万别忘记了第一个法则!在绝大多数时间,典型的美国共同基金经理频繁地做交易,而不是持有股票,债券的换手就更快了。而约翰先生从不批评同时代的人,他比典型的基金经理持仓时间要长四到五倍。持续的研究表明,作为整体,如果基金经理持有股票而不是频繁地交易,那么所得的收益会大于频繁交易下得到的收益,同时,风险和税都大为降低。

举个例子来说,A基金历史上的情况是第一年赚100%,第二年赔50%,而B基金每年都赚10%,年年如此。事实上B基金的长期收益要大于A。只有在你能够完全把握市场的起伏的时候考虑基金A才是可行的,但事实上很少有投资者可以完全把握这一点。

有道德。有道德意味着不仅要做正确的事情,也要做聪明的事情。尽管整个华尔街都在教这个东西,但是,约翰先生仍然强调:道德准则增加了而不是减少了投资者的长期收益。

当他在管理邓普顿基金的时候,约翰有一条原则,就是不投资于酒精、烟草和赌博公司的股票,很多的证券经理人把这些股票叫做“有罪的股票”(sin

stocks)。现在这个基金仍然沿用这条政策。约翰先生说这“仅仅是常理,没有什么别的原因”,投资者避免投资于政府、医生和其他的活动家们所限制的行业,而这些行业通常对我们的社会是有负面效应的。应该投资于对我们自己和邻居有益的行业中去。

整体性。最后,约翰先生会告诉你:这些你将要学习到的精神原则不仅仅会有益于你的投资决策,还会促进你发展良好的关系,事业有成。事实上,它对你生活的任何一面都是有帮助的。

尤其是当你身处约翰先生所谓的“政府生意”(ministry of

business)中的时候,这些原则就更重要了。就像几个世纪以前的新教徒改良家一样,约翰先生告诉我们每天的职业就是一种政府部门的形式:

如果你选择了真正的精神原则……你将有更多的客户。你的生意将会增长……如果你不按照精神法则来经营你的生意,那么它就不会持久,你在这个世上也不会做什么好事。

就像特雷萨修女(Mother

Teresa)一样,一个人可以不求回报地做善事。但是,做善事正是投资者和商人成功的前提,可以用坚实的精神基础和人性化的原则铺一条通向成功的道路。这条路并不容易穿越。但是邓普顿基金的道路证明了,比起几十年来许多投资者的道路,这是一条更加可靠的通向成功的捷径。

同时,约翰先生从一个田纳西州山上的小青年,到世界上最富有的人物之一的经历(物质最富有,同时也是精神最为富有),证明了这条路能够带领着我们找到生活中真正的宝藏。

第1章 为了最大化真实收益而投资

财务法则

为了更加清楚地衡量我们的投资,我们需要知道去掉税收和通货膨胀因素后的收益。对于一个长期投资者来说,这是最理性的目标。不考虑税收和通货膨胀影响的投资策略,就忽视了真正的经济环境的本质。

保护投资的购买力不受损失,对于保证一个很好的投资组合来讲非常重要。投资者犯的最大的一个错误就是把过多的钱投资于固定收益的证券中,而没有把世界货币的价值考虑进自己的公式。事实上,物价上涨会削弱货币的购买力。

比如,假设通货膨胀率是每年4%,那么在10年后100,000美元的购买力就下降到68,000美元。也就是说,为了使得购买力保持不变,那个投资组合要增长到147,000美元,10年中至少要有47%的收益率。这还是在不考虑税收的情况下得出的增长率。

当衡量一项投资时,要考虑整体的经济情况。

精神原则

学习洞察力是培养我们对生活更有责任感和超世俗的重要一步。我们可以通过评价所有情形下的基本面来决定我们是不是做出了可行的最佳决策,无论是在工作中,一种关系中还是在精神道路上。为了做到这些,我们要从全局来把握总体的情况,而不要单单拣最容易做的事情来做。

有些时候,最简单的路线也许就是表面上看来最安全的路线。但是最简单的和最安全的道路通常不是富有成效的道路。事实上,在我们做决策的时候,我们通常把我们的恐惧和希望映射进手头的事情里。培养洞察力意味着我们能够客观地看待生活里的决策并且自由地选择。

因此,从整体上来看,我们要做出有效的决策,不要因为害怕挑战或者恐惧而选择一条最安全最简单的路线。

有效地观察并洞悉事情的能力,是诚实、责任和英明决策的基础。

第2章 要投资——不要买卖或者投机

财务法则

当要决定该怎样对待我们的投资组合的时候,我们要记得一位“华尔街的传奇人物”胡伯尔(Lucien

O.Hooper)的一句名言:“那些给我留下深刻印象的,”他写到,“是那些整天很放松的长线投资者而不是那些短线的、经常换股的投机者。”那些很放松的投资者通常是更加见多识广,更懂得实质的价值的人;他很有耐心,不易情绪化;他每年交的资本利得税相对较少;也很少花费不必要的佣金;他也很少像卡西尔斯(Cassius)那样考虑得太多。”

如果我们把股市看作是“家”,而不是旅行中的娱乐场盼活,那么在长期中我们就会做得更好。如果我们在股票变动百分之一或百分之二的时候就做出买卖决定,总是做短线、权证交易或者是期货,那么我们理想中的“赢”就会掩盖越来大的风险——或者大多数情况下——损失。利润也会被那些佣金所消耗掉,或者是本来向下的行情会触底反弹,对于那些短线的买卖来讲这是最大的一种蔑视。如果华尔街新闻说“该进场了”,我们的心跳会停止;我们会投入不必要的精力来确保我们的投资组合能够获得成功。

保持不变的投资是回报最高的策略。

精神原则

把你生活中的每项承诺都看作是长期投资,这很重要。如果你能够长期坚持的话,生活中的努力所带来的回报也就越大。将你的聪明才智、精力和激情投入到你的生活、社会关系和精神生活中。在仔细地思考计划后英明决断,然后坚持下去。你会发现你用个人最少的花费取得了更大的回报。

如果你能够冷静思考,放松去追求你生命中的目标,你会发现其实这些目标是很容易达到的。总是从一个理想跳到另一个理想,一个关系跳到另一个关系或者从一个承诺到另一个承诺会给人的感情和财富带来负面效应——但是,我并不是说你在一个坏的情形下应该坚持住并把这个视为一项投资。坚持住你在生活中做出的符合道德规范的决定,能使你更加的有效率,从此,你就不用再一遍遍原路返回或者胡乱地开始一项工作。

在明智的决策基础上保持坚定不移,可以使你在追求目标的路上有一个平静的心态,并且最终获得收益。

。。。。。。

|

|