新書推薦: 《

一间只属于自己的房间 女性主义先锋伍尔夫代表作 女性精神独立与经济独立的象征,做自己,比任何事都更重要

》 售價:HK$

45.8

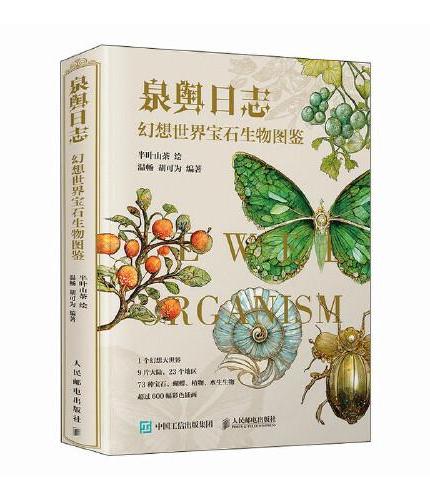

《

泉舆日志 幻想世界宝石生物图鉴

》 售價:HK$

137.8

《

养育女孩 : 官方升级版

》 售價:HK$

51.8

《

跨界:蒂利希思想研究

》 售價:HK$

109.8

《

千万别喝南瓜汤(遵守规则绘本)

》 售價:HK$

45.9

《

大模型启示录

》 售價:HK$

115.0

《

东法西渐:19世纪前西方对中国法的记述与评价

》 售價:HK$

207.0

《

养育男孩:官方升级版

》 售價:HK$

51.8

編輯推薦:

私募股权投资入门必读书,私募基金公司工作必备,享受作者高端交流

內容簡介:

为了帮助私募股权投资领域的从业人员和有志于从事私募股权投资工作的人员更加深入认识私募股权基金和私募股权投资活动,作者结合自己在私募股权投资中的实践经验,从私募股权投资的一般认识、私募股权基金的建立与管理、私募股权投资的模式和领域、私募股权投资的操作流程、私募股权投资的风险控制与退出,以及私募股权投资的潮流与趋势等六个方面进行了阐述,全书共分为六章十五节,并在每一节后面附录一个对我国私募股权投资产生深远影响的案例,力图使读者既能掌握私募股权投资的理论知识,又能对私募股权投资领域的经典案例加深了解,提升理论和操作的双重能力。新形势下,我国私募股权投资机会良多,私募股权投资机构需要努力顺应环境变化,适时调整投资策略,才能不断取得新的成功。本书在此次改版中,也尽量体现了私募股权投资环境的新变化,对内容有所增补,以保持与外部环境变化的同步。

關於作者:

潘启龙,博士,副教授。曾任国内某知名私募股权投资公司投资总监,参与多起企业并购和投融资活动。2012年7月毕业于中国人民大学技术经济及管理专业,获管理学博士学位。2012年10月任贵州省人民政府金融工作办公室副处长,2014年1月被聘为贵州理工学院副教授,2015年3月进入中国人民大学博士后流动站工作学习,2015年10月任贵州省创业股权投资协会秘书长。对股权投资、企业管理等领域有较深研究,曾在多家企业担任过高管职务,并有自己的创业历史。联系方式为E-mail:pqlss@163.com。

目錄

第一章私募股权投资概要

內容試閱

当当登陆纽交所札记