新書推薦:

《

启蒙的辩证:哲学的片简(法兰克福学派哲学经典,批判理论重要文本)

》

售價:HK$

78.2

《

心跳重置

》

售價:HK$

60.7

《

云中记

》

售價:HK$

78.2

《

中国古代妇女生活(中国古代生活丛书)

》

售價:HK$

48.3

《

你的认知正在阻碍你

》

售價:HK$

66.7

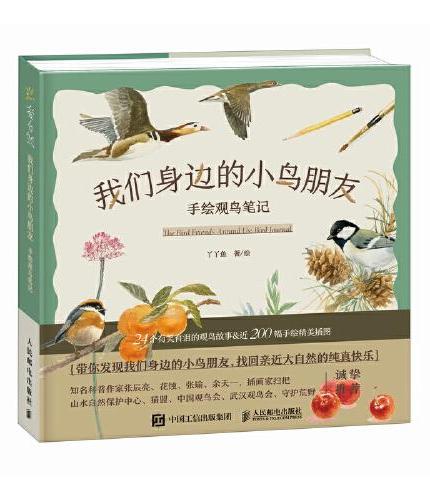

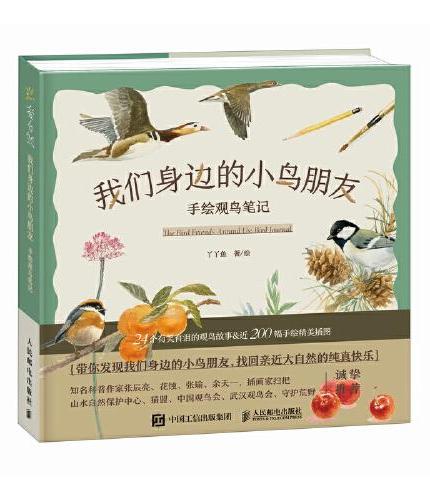

《

我们身边的小鸟朋友:手绘观鸟笔记

》

售價:HK$

80.3

《

拯救免疫失衡

》

售價:HK$

57.3

《

收尸人

》

售價:HK$

74.8

|

| 編輯推薦: |

营业税改征增值税政策与实务

营业税改征增值税(以下简称营改增)是国务院在我国步入加快转变经济发展方式,打造中国经济升级版的关键时刻,从深化改革的总体部署出发做出的重要决策。本书是以*的税收政策为背景,对营业税改征增值税改革的框架结构进行分析,具体诠释了营业税改征增值税试点实施办法及其实施细则,并结合企业案例分析营业税改征增值税后应纳税额的计算与相应的账务处理、纳税申报的处理等都有具体的指导,为营改增企业提供全方面的业务指导。

|

| 內容簡介: |

本书是以*的税收政策为背景,对营业税改征增值税的改革框架结构进行分析,具体诠释了营业税改征增值税试点实施办法及其实施细则,并结合企业案例分析营业税改征增值税后应纳税额的计算与相应的账务处理、纳税申报的处理等,为营改增企业提供全方面的业务指导。

本书适合税务人员、企业管理人员、财务人员阅读参考。

|

| 目錄:

|

第1章营业税改征增值税的理论基础1

1.1增值税与营业税的发展历程1

1.1.1国外增值税的发展历程1

1.1.2我国增值税的发展历程4

1.1.3营业税的发展历程6

1.2增值税与营业税的比较分析7

1.2.1增值税的类型7

1.2.2增值税与营业税征收方式的比较9

1.2.3增值税与营业税会计核算的比较10

1.2.4增值税与营业税发票使用的比较11

1.3营业税改征增值税的背景因素11

1.3.1营业税改征增值税的必要性11

1.3.2营业税改征增值税的现实意义12

第2章营业税改征增值税的框架结构15

2.1营业税改征增值税的试点历程15

2.1.1个别地区部分行业试点阶段15

2.1.2少数地区部分行业试点阶段16

2.1.3全国范围部分行业试点阶段17〖1〗营业税改征增值税政策与实务〖1〗目录〖1〗〖2〗〖2〗2.1.4全国范围全行业施行阶段18

2.2营业税改征增值税的政策效应19

2.2.1营业税改征增值税的基本原则19

2.2.2营业税改征增值税试点效果20

第3章营业税改征增值税政策法规23

3.1营业税改征增值税基本法规23

3.1.1营业税改征增值税纳税人和扣缴义务人23

3.1.2营业税改征增值税征税范围26

3.1.3营业税改征增值税率40

3.1.4营业税改征增值税税收优惠41

3.1.5营业税改征增值税征收管理59

3.2增值税专用发票的管理71

3.2.1增值税专用发票领购使用范围71

3.2.2增值税专用发票的开具范围72

3.2.3增值税专用发票的使用72

3.2.4增值税专用发票的作废及红字专用发票的

开具74

3.2.5增值税专用发票的抄报税75

3.2.6增值税专用发票的开具要求76

3.2.7增值税专用发票的缴销77

3.2.8增值税专用发票丢失的管理77

3.3营业税改征增值税应纳税额计算78

3.3.1营业税改征增值税小规模纳税人应纳税额

计算78

3.3.2营业税改征增值税一般纳税人应纳税额计算81

第4章营业税改征增值税的会计业务处理98

4.1营业税改征增值税小规模纳税人会计业务处理98

4.1.1小规模纳税人会计核算基础98

4.1.2小规模纳税人应纳增值税的核算98

4.1.3小规模纳税人差额征税的核算99

4.2营业税改征增值税一般纳税人会计业务处理102

4.2.1营业税改征增值税一般纳税人会计核算基础102

4.2.2营业税改征增值税一般纳税人的销项税额会计

业务处理114

4.2.3营业税改征增值税一般纳税人的进项税额会计

业务处理115

4.2.4营业税改征增值税一般纳税人的进项税额转出

会计业务处理116

4.3特殊纳税事项的会计处理117

4.3.1一般纳税人的会计处理117

4.3.2增值税期末留抵税额的会计处理118

4.3.3取得过渡性财政扶持资金的会计处理120

4.3.4增值税税控系统专用设备和技术维护费用抵减

增值税额的会计处理121

4.4营业税改征增值税一般纳税人的行业实例会计业务

处理123

4.4.1交通运输业123

4.4.2金融保险126

4.4.3邮政业128

4.4.4电信业130

4.4.5建筑业133

4.4.6房地产业138

4.4.7现代服务业141

4.4.8生活服务业145

4.5营业税改征增值税缴纳和减免税的会计处理147

4.5.1营业税改征增值税缴纳会计处理147

4.5.2营业税改征增值税减免税会计处理149

4.6营业税改征增值税零税率应税服务会计处理152

4.6.1零税率应税服务概述152

4.6.2零税率应税服务计算155

4.6.3零税率应税服务会计处理156

第5章营业税改征增值税纳税申报160

5.1增值税小规模纳税人纳税申报160

5.1.1增值税小规模纳税人纳税申报实例160

5.1.2增值税小规模纳税人纳税申报表161

5.2增值税一般纳税人纳税申报170

5.2.1增值税一般纳税人纳税申报实例170

5.2.2增值税一般纳税人纳税申报表及附表172

5.3增值税的预缴税款214

5.3.1增值税的预缴税款案例214

5.3.2预缴税款的适用范围及方法215

5.3.3增值税预缴税款表的填报219

参考文献222

附录1财政部、国家税务总局《关于全面推开营业税改征增值税

试点的通知》223

附录2营业税改征增值税试点实施办法225

附录3关于销售服务、无形资产、不动产的注释238

附录4营业税改征增值税试点有关事项的规定253

附录5营业税改征增值税试点过渡政策的规定268

附录6跨境应税行为适用增值税零税率和免税政策的

规定288

|

| 內容試閱:

|

营业税改征增值税(以下简称营改增)是根据我国经济社会发展新形势,从深化改革的总体部署出发做出的重要决策。这项改革的实施,有助于消除长期以来我国对货物和劳务分别征收增值税与营业税所产生的重复征税问题,为健全财税制度、深化产业分工、加快现代服务业发展、促进产业和消费升级营造良好的税收环境,对于推动我国经济健康协调发展必将产生深远的影响。

经国务院批准,自2016年5月1日起,在全国范围内全面推开营改增试点,建筑业、房地产业、金融业、生活服务业等全部营业税纳税人纳入试点范围,由缴纳营业税改为缴纳增值税。为便于纳税人学习营业税改征增值税的相关政策和实务操作,特编写《营业税改征增值税政策与实务》一书,供纳税人、税务工作人员、学生等学习参考。

本书由哈尔滨金融学院姚旭教授、荣红霞副教授共同完成,其中,姚旭教授负责完成第1章和第2章,荣红霞副教授负责完成第3章~第5章。本书由姚旭教授拟定全书的总体原则、体例规范并对全书进行统纂定稿。

本书涵盖了营业税改征增值税的理论基础、营业税改征增值税的框架结构、政策法规、相关行业的会计业务处理仿真案例、增值税纳税申报仿真案例,并附上全面推开营业税改征增值税试点的通知、实施办法和过渡政策的相关规定等文件全文。

本书写作过程中,参照国家最新出台的税收法规,税收政策更新至2017年7月1日前,密切结合了税收征纳实务工作,吸收了税务系统一线工作者的宝贵建议,清华大学出版社的编辑也给予了很大支持并提出不少有见地的建议,借此机会向他们表示衷心的感谢。

由于作者水平所限,书中疏漏和不足之处实属难免,敬请各位专家和读者提出宝贵意见。

|

|