新書推薦:

《

大唐名城:长安风华冠天下

》

售價:HK$

87.4

《

情绪传染(当代西方社会心理学名著译丛)

》

售價:HK$

88.5

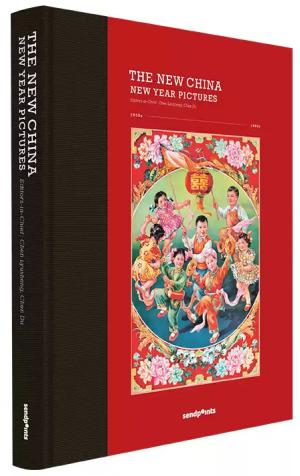

《

中国年画 1950-1990 THE NEW CHINA: NEW YEAR PICTURE 英文版

》

售價:HK$

236.0

《

革命与反革命:社会文化视野下的民国政治(近世中国丛书)

》

售價:HK$

93.2

《

画楼:《北洋画报》忆旧(年轮丛书)

》

售價:HK$

337.5

《

大国脊梁:漫画版

》

售價:HK$

80.2

《

跟着渤海小吏读历史:大唐气象(全三册)

》

售價:HK$

189.0

《

心智的构建:大脑如何创造我们的精神世界

》

售價:HK$

81.4

|

| 編輯推薦: |

|

私募股权投资是以股权投资的方式投资于企业生命周期的不同阶段, 在持有一定时期后获利退出的一种投资方式。私募股权投资对于促进中小企业的发展,企业所有权改制及资产重组、转型等具有重要的意义,而其本身所具有的不透明、不流动等特征又使其在运作过程中面临许多风险, 因此合理管理和规避风险是私募股权投资研究中的重要课题。本书研究的主要意义突出在以下四个方面:帮助私募股权投资公司正确分析投资决策中所面临的风险;帮助私募股权投资公司正确评估投资中所面临的风险;帮助私募股权投资公司系统评估投资项目;帮助私募股权投资公司合理规避投资中存在的风险。

|

| 內容簡介: |

|

本书研究内容分为四大部分:从私募股权投资单一投资阶段的联合投资伙伴选择的风险规避问题入手,运用模糊选优的方法从联合成本、声誉、组织相容性和资源互补性四个方面对联合投资伙伴进行综合评价。应用期权博弈理论的方法和模型,对不确定环境下的二阶段私募股权投资决策的相关风险与预期收益进行分析和数学描述,建立了私募股权投资决策的期权价值模型。对私募股权投资中的委托代理问题进行了理论研究,建立了不考虑企业家和私募股权投资公司基金经理能力约束的代理问题博弈分析模型。分析了不同退出程度、不同退出类型和不同退出时机给退出过程带来的风险,并对退出过程中人力资源、执行管理、时间安排和退出成本、退出宣传及聘请退出顾问等执行风险进行了分析,将退出风险的影响因素归 结为退出收益率、退出成本、退出程度、退出变现的速度、退出相关人员 的态度、退出环境六个主要方面,并以18个子指标对这六个方面的风险加以评价,提出了以风险加权的收益为评价总目标的灰色关联度私募股权投 资退出风险规避模型,求出了以风险加权的收益为目标的退出选择的优化顺序。

|

| 關於作者: |

|

张旭波,女,1968年出生,华中科技大学博士毕业,现为武汉轻工大学副教授,硕士生导师。主要研究私募股权投资和风险投资。主持并完成教育部人文社科一般项目一项,湖北省社科基金两项;出版著作和教材各一部。

|

| 目錄:

|

目录 1.绪论

1 .1 研究背景

1.2研究意义

1.3 研究方法

1.4 研究内容

2文献综述

2 .1 私募股权投资的绩效、选择与构造

2.2 私募股权投资风险控制机制及区域风险差异

2.3 私募股权投资的联合投资问题

2.4 私募股权投资的委托代理问题

2.5 私募股权投资的退出问题

3联合投资合作伙伴选择的风险规避

3.1 引言

3.2 联合投资伙伴选择的风险因素

3.3 静态联合投资伙伴选择模型及求解

3.4 多阶段混合目标联合投资伙伴动态选择风险规避

3.5 HP公司多阶段联合投资伙伴选择实例

3 .6 本章小结

4项目选择的风险因素及风险规避

4.1 引言

4.2 私募股权投资项目选择风险

4.3 私募股权投资项目选择风险规避的期权模型

4.4 私募股权投资项目决策风险规避的博弈模型

4.5 ML公司投资LHMY期权博弈计算实例

4 .6 本章小结

5私募股权投资代理风险规避

5.1 私募股权投资的委托代理特征

5.2 代理风险的理论分析

5.3 不考虑委托人和代理人能力和经验约束的代理 风险规避博弈分析

5.4 委托人和代理人能力和经验有限的代理问题风 险规避博弈分析

5.5 SZCXT投资LD公司代理风险分析实例

5 .6 本章小结

6基于多目标最优的私募股权退出风险规避

6.1 引言

6.2 私募股权投资的退出风险

6 .3 灰色关联度退出风险规避模型及求解

6.4 LX投资从KDXF退出路径选择的实例分析

6 .5 本章小结

7 总结与展望

7.1 全书总结

7 .2 研究展望

参考文献

附录 实例计算中的部分原始数据

|

| 內容試閱:

|

前言

私募股权投资是以股权投资的方式投资于企业生命周期的不同阶段, 在持有一定时期后获利退出的一种投资方式。私募股权投资对于促进中小企业的发展,企业所有权改制及资产重组、转型等具有重要的意义,而其 本身所具有的不透明、不流动等特征又使其在运作过程中面临许多风险, 因此合理管理和规避风险是私募股权投资研究中的重要课题。

在此背景下,本书在以下几方面进行了探索。

从私募股权投资单一投资阶段的联合投资伙伴选择的风险规避问题入手,运用模糊选优的方法从联合成本、声誉、组织相容性和资源互补性四个方面对联合投资伙伴进行综合评价,分别以收益最大和风险最小为目 标,构造了以风险目标加权的最优收益模型,推导出了在风险加权的情况 下,单一投资阶段联合投资伙伴的最佳选择。在此基础上,运用动态规划方法,构建了多阶段联合投资伙伴选择的风险规避模型,推导出多阶段联 合投资伙伴的最佳选择。

应用期权博弈理论的方法和模型,对不确定环境下的二阶段私募股权投资决策的相关风险与预期收益进行分析和数学描述,建立了私募股权投 资决策的期权价值模型。在期权模型的基础上,对被投资企业与私募股权 投资公司之间的信息不对称情况进行了分析,将私募股权投资公司与拟投资企业之间的博弈归结为具有不完全信息的动态博弈信号博弈,求出了信号博弈的合并完美贝叶斯均衡解。

对私募股权投资中的委托代理问题进行了理论研究,建立了不考虑企业家和私募股权投资公司基金经理能力约束的代理问题博弈分析模型。在此基础上,考虑到在企业家和私募股权投资基金经理能力与经验限制的情况下,企业家和私募股权投资基金经理努力不能完全转化为有效产出,专门建立了具有能力和经验约束的委托代理风险规避的博弈模型,求出了完 美贝叶斯均衡解。发现在博弈均衡时,增加企业家的分配比例,可以使企 业家努力的成本下降,进而刺激企业家努力,私募股权投资公司就可以较低的成本对其监控;私募股权投资公司的收益是企业家风险厌恶程度的减 函数,企业家的风险厌恶程度越低,私募股权投资公司的收益就越高。

分析了不同退出程度、不同退出类型和不同退出时机给退出过程带来的风险,并对退出过程中人力资源、执行管理、时间安排和退出成本、退出宣传及聘请退出顾问等执行风险进行了分析,将退出风险的影响因素归结为退出收益率、退出成本、退出程度、退出变现的速度、退出相关人员的态度、退出环境六个主要方面,并以18个子指标对这六个方面的风险加以评价,提出了以风险加权的收益为评价总目标的灰色关联度私募股权投资退出风险规避模型,求出了以风险加权的收益为目标的退出选择的最优顺序。

|

|