新書推薦:

《

大唐名城:长安风华冠天下

》

售價:HK$

87.4

《

情绪传染(当代西方社会心理学名著译丛)

》

售價:HK$

88.5

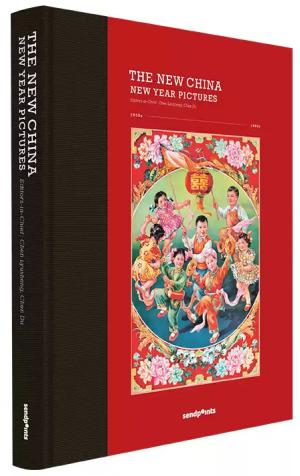

《

中国年画 1950-1990 THE NEW CHINA: NEW YEAR PICTURE 英文版

》

售價:HK$

236.0

《

革命与反革命:社会文化视野下的民国政治(近世中国丛书)

》

售價:HK$

93.2

《

画楼:《北洋画报》忆旧(年轮丛书)

》

售價:HK$

337.5

《

大国脊梁:漫画版

》

售價:HK$

80.2

《

跟着渤海小吏读历史:大唐气象(全三册)

》

售價:HK$

189.0

《

心智的构建:大脑如何创造我们的精神世界

》

售價:HK$

81.4

|

| 編輯推薦: |

1. 兼具专业性、通俗性,理论与实践相结合

2. 海量图表,案例丰富

3. 梳理时间轴,用历史的眼光看人民币汇率变迁

4. 梳理事件轴,同一时间不同事件对比,提供全方位研判参考

5. 厚书读薄,内含彩色拉页,总结核心观点,归纳关键问题,三分钟速览全书梗概

|

| 內容簡介: |

在金融国际化的大背景之下,《人民币汇率分析与风险管理》深入、全面地阐述人民币汇率的分析框架及其风险管理的方向和行为。

本书分“汇改的历史沿革与发展方向”“汇率分析框架:人民币汇率”“汇率分析框架:外汇汇率”“汇率风险管理实践”4章,宏观层面梳理了人民币汇改历史沿革与发展方向,聚焦我国外汇市场发展和建设方向,然后从宏观到中微观,构建我国人民币汇率的分析框架并与其他主流货币进行横向对比。最后,在前述基础上,介绍多种汇率风险管理机制,为企业汇率风险管理实践提供指导。可供广大投资机构、相关从业人员学习参考,个人投资者亦可从中获益。

|

| 關於作者: |

鲁政委 经济学博士,兴业银行首席经济学家,兴业研究公司学术评审委员会主席。中国金融四十人论坛(CF40)特邀成员,中国金融学会理事,中国首席经济学家论坛(CCEF)理事。

郭嘉沂 美国约翰斯.霍普金斯大学金融数学硕士,兴业研究公司外汇商品研究部负责人、首席汇率研究员,曾就职于苏格兰皇家银行、兴业银行资金营运中心,主要从事海外市场、汇率研究等。

张梦 华东师范大学经济学硕士,兴业研究公司高级汇率研究员,主要从事人民币汇率、日元汇率、外汇及跨境政策等研究。

|

| 內容試閱:

|

序言

自1994年以来,人民币汇率形成机制的每一次改革在当时看来,都是“冒险”的。从结果来看,汇改不仅从未出现市场所担忧的“失速”,反而屡屡成功缓解了当时国际收支和国内经济所面临的“困境”。无论是1994年的贸易逆差、2005年的双顺差失衡,还是2015 年有效汇率高估导致的一系列经济问题。这是否证明,市场并未“真正”地了解汇率,了解其运行机制以及在政策协调中起到的作用?这种忽略和未知是否会阻碍全局性把握国内经济的运行轨迹和发展趋势,是否影响对风险跨市场间传播的判断和提前预警?基于此,我们系统性梳理了近些年来对人民币汇率分析框架的思考,择其精华重新编撰并修订成册,以期通过数据和经济学逻辑揭开汇率神秘面纱的一角。

在2014 年结售汇行为转变以及2015年“811汇改”的推动下,人民币汇率结束单边行情,彻底走向随行就市的双向波动。双向波动初期,市场仍未摆脱2014 年前单边行情的“思维惯性”,银行代客购汇率一度超过100%,企业加速外币去杠杆,外汇储备规模显著下行。为此,人民银行与外汇管理局创设新的逆周期调节工具,多措施并举调节汇率预期。这一阶段,我们建立起人民币汇率的“美元锚”和“利差锚”宏观分析框架,并从国际收支和结售汇的中观视角对人民币波段行情进行分解和预判,同时保持对逆周期调节工具箱的密切跟踪。

2017年后,金融市场的双向开放又为人民币汇率添入一把“新柴”,使得汇率的弹性增加、汇率的影响因素越发复杂和难以捉摸。原先的“美元锚”和“利差锚”无法完全解释汇率的波动,人民币一度与美元指数脱钩,走出了独立行情。发达市场货币的经验对于人民币汇率的可借鉴之处越来越少,我们开始从国内的“特性”出发,研究境内美元流动性变化,分析跨境资金流的潮汐运动,琢磨在经济周期的不同阶段,承担“宏观经济和国际收支自动稳定器” 的人民币汇率应当如何运行。我们也看到,随着人民币国际化的推进,离岸人民币市场发展壮大,很大程度上拓展了境内人民币市场的外延和触角。

身处市场化改革和汇率弹性扩大的浪潮中,通过近些年的走访和交流, 我们发现许多企业朋友从过去的“谈衍生品色变”,逐渐转变为深度了解汇率市场走势影响因素并对不同衍生品的优劣对比如数家珍。市场参与主体的成长是未来我国进一步推进汇率市场化与资本金融账户开放的基础。为此, 我们也将衍生品定价的理论逻辑与汇率套保的实践经验相结合写入书中,希望本书能为拥有汇率敞口、承受汇率波动风险的朋友带来一定启示。

本书具体分为四章。

第一章为人民币汇改历史沿革与发展方向。我们首先详细回顾了人民币汇率形成机制的演变路径。2015年“811汇改”后人民币中间价定价机制又经历了三次小改革,确立了“前日收盘价 前日篮子货币变动 逆周期因子”的中间价定价机制,其中逆周期因子也是央行逆周期工具箱的重要组成部分。其次,作为市场的亲历者,我们盘点了人民币外汇市场的发展历程。2014 年与人民币告别单边升值趋势所对应的是,商业银行可以开始为企业提供买卖双向的衍生品交易,以此为开端,境内外汇代客交易市场蓬勃发展。最后,以与境外成熟外汇市场对比为基础,我们畅想了未来人民币外汇市场发展前景。在产品方面,我们需要补足境内外汇期货市场的缺失;在参与者方面,实需原则可择机逐步放松,以满足不同类型交易者的交易诉求,以此增加市场深度、拓宽市场广度。

第二章中,我们把团队成立以来积累的人民币汇率分析实践经验中最精华的部分结集,从宏观到中微观,详细构建了人民币汇率分析框架。宏观视角下,外部影响中最为重要的因子是美元指数,然而2021年下半年人民币汇率与美元指数呈现出长达半年的背离。我们引入了境内美元利率这一新变量。过去境内美元市场体量较小、市场化程度较低,境内美元利率更多受到境内人民币利率的影响。2017年以来,随着我国资本金融账户开放进入快车道,叠加外汇储备不再像2014年之前那样充分吸收过剩的美元流动性,境内美元市场逐渐发展壮大,境内美元利率也更多受到美联储货币政策的影响。宏观视角下,内部影响中我们可以将国内货币信用环境分解为四个象限,在不同象限中人民币汇率呈现周期性运动。中微观视角下,我们详细分析了我国国际收支分项背后的资金流动内涵,着重介绍了近些年影响人民币汇率波动的新变量——外资跨境投资行为背后的影响因素。最后,作为市场化影响因素之外的重要补充,我们剖析了我国外汇市场逆周期工具箱的变化,并将其与海外市场上常用的宏观审慎措施(MPM)和资本流动管理措施(CFM)进行对比。

第三章中,我们介绍了除人民币以外的几种主流货币的分析框架,包括美元、欧元、日元和港币。美元因其本位币地位在外汇市场分析乃至大类资产配置中具有特殊地位,而欧元作为美元指数篮子中权重最大的货币,其运行趋势多与美元呈镜像关系。美元指数核心的定价因素包括美国与非美经济体(特别是欧洲)货币政策差异与基本面差异。在特殊时期,比如全球大衰退以及美元流动性危机阶段,美元指数呈现出避险货币特征。日元也是典型的避险货币,但其背后的避险原理与美元并不相同。日元、瑞郎乃至低利率时代的欧元作为避险货币,其背后的机制在于本土低资产回报率驱动居民大量出海配置外币资产,而当海外“风吹草动”时资金抛售海外资产、回流本土,进而呈现出“避险升值”的特征。不同于美元、欧元、日元的市场化自由浮动特征,港币采用盯住美元的“联系汇率”制度——作为小型开放经济体,其在“不可能三角”中选择了固定汇率 资本自由流动 非独立货币政策的组合。我们深入剖析了资本流动对港币的影响。对本书中没有详细展开的币种,我们在分析实践中可以遵循几个大的原则。1.所有非美货币,都受到美元利率与汇率周期的影响,倾向于在美联储宽松时期升值,而在美联储紧缩时期贬值,升贬程度与其自身基本面相关;2.对于高度依赖大宗商品出口的货币,比如澳元、俄罗斯卢布,其走势与其主要出口大宗商品价格息息相关;3.国际收支中的经常账户与直接投资共同组成基础账户,其顺差是非美经济体保持汇率稳定的基石;4.对于资本金融账户开放程度较高的经济体,我们需要区分其是投资货币还是融资货币(避险货币),进而判断全球市场风险偏好变化对其施加的影响;5.逆全球化浪潮中,区域中心货币对同区域经济体货币施加了越来越重要的双向影响,比如欧元之于英镑,又比如人民币之于亚洲货币。

第四章在前三章的基础上,给企业朋友撰写了汇率风险管理的实操手册。需谨记“风险中性”是一切汇率风险管理实践的前提。尽管在第二、第三章中我们介绍了大量的方法论尝试预测,但市场中总是充满了“黑天鹅”“灰犀牛”,并且市场可以在很长一段时间内背离基本面逻辑。分析师的主营业务是预测这个市场,但作为主营业务并非外汇交易的实体企业,使用衍生品投机与“裸敞口”同样危险,久赌必输。在坚持“风险中性”的基础上,我们详细介绍了境内外汇市场上几种常见的外汇衍生品,包括远期、外汇掉期(FX Swap)、货币掉期(CCS)与期权,我们还剖析了其定价原理以及应用场景。汇率市场化改革不走回头路,未来随着我国资本金融账户进一步开放,实需原则有望逐渐放松,人民币汇率弹性将进一步向成熟货币靠拢,最终实现清洁浮动。希望本书能为企业朋友更好应对汇率市场化波动保驾护航。

金融市场因其不可预测性而充满魅力,外汇市场几乎受到所有其他市场的影响,复杂多变且更具研究价值。2014 年以来,兴业研究公司外汇研究团队与人民币外汇市场一同成长。当前,世界之变、时代之变、历史之变正在以前所未有的方式展开。全球经济大周期(康波)由衰退转至萧条,为下一轮技术革命所带来的复苏蓄力;政治周期进入新老交替的多事之秋;海外告别低通胀环境,并带来利率趋势性下行的终结;美元本位币地位摇摇欲坠,全球货币体系正在悄然重塑。面对宏观环境的巨大变化、金融市场的剧烈波动,相信人民币外汇市场发展将更加成熟、开放、市场化与国际化。服务实体经济健康发展是商业银行的使命担当,企业朋友在努力理解外汇市场变革、汇率走势变化,认知新产品、新避险策略的道路上并不会感到孤单,我们一直都在。

|

|